Перефразируя слова профессора Преображенского, можно констатировать,

что финансовый кризис пока лишь в головах. Однако нынешняя экономическая

модель дает серьезные сбои. Возможно, ее жизненный цикл подходит к

концу. Экономике России присуща встроенная волатильность, о которой портал уже рассказывал. В связи с этим тенденции, наблюдаемые в национальной экономике осенью и зимой 2013 года, ничего хорошего не обещают. 1. ВВП не растет  Несмотря на заверения Владимира Путина,

сделанные в октябре 2013 года, о «преодолении наиболее острой фазы

кризиса», основные экономические показатели свидетельствуют об обратном.

В начале декабря 2013 года Минэкономразвития РФ в очередной раз

пересмотрело в сторону ухудшения собственные прогнозы в отношении темпов

роста отечественной экономики. Так, прогноз по росту ВВП в 2013 году

снижен с 1,8% до 1,4%. Учитывая, что в предыдущий раз корректировка

этого показателя произошла всего лишь в сентябре этого года, глава

Минэкономразвития Алексей Улюкаев предпочел уклониться даже от

краткосрочных прогнозов дальнейшего развития ситуации. «В 2014 году

стагнация в экономике продолжится, но до конца года или нет – не хотел

бы уточнять», – заявил чиновник. Он также «порадовал» общественность,

подчеркнув, что продолжение стагнации будет сопровождаться высокими

темпами инфляции и ослаблением национальной валюты. На 2014 и 2015 годы

прогноз по росту ВВП снижен с 3% до 2,5% и с 3,1% до 2,8%

соответственно. Несмотря на заверения Владимира Путина,

сделанные в октябре 2013 года, о «преодолении наиболее острой фазы

кризиса», основные экономические показатели свидетельствуют об обратном.

В начале декабря 2013 года Минэкономразвития РФ в очередной раз

пересмотрело в сторону ухудшения собственные прогнозы в отношении темпов

роста отечественной экономики. Так, прогноз по росту ВВП в 2013 году

снижен с 1,8% до 1,4%. Учитывая, что в предыдущий раз корректировка

этого показателя произошла всего лишь в сентябре этого года, глава

Минэкономразвития Алексей Улюкаев предпочел уклониться даже от

краткосрочных прогнозов дальнейшего развития ситуации. «В 2014 году

стагнация в экономике продолжится, но до конца года или нет – не хотел

бы уточнять», – заявил чиновник. Он также «порадовал» общественность,

подчеркнув, что продолжение стагнации будет сопровождаться высокими

темпами инфляции и ослаблением национальной валюты. На 2014 и 2015 годы

прогноз по росту ВВП снижен с 3% до 2,5% и с 3,1% до 2,8%

соответственно.

При этом замминистра экономического развития Андрей Клепач

подчеркнул, что для выполнения социальных обещаний президента рост

экономики должен составлять как минимум 4%. Достижение же всех

показателей, предусмотренных «майскими указами» Владимира Путина,

потребует прироста в 7%. «Мы в нашем прогнозе идем ниже, чем заложено в

указах», – констатировал Андрей Клепач. 2. Бюджет не сходится В свою очередь, Минфин в подготовленной долгосрочной бюджетной

стратегии, прогнозирует, что в период до 2020 года правительству страны

не хватит почти 10 трлн рублей для выполнения всех щедрых обещаний

президента. Только базовые варианты госпрограмм с 2017 по 2020 год

приведут к «дыре» в бюджете в размере 5,6 трлн рублей. С учетом же

дополнительных поручений президента и правительства по федеральным

целевым программам, а также расходов, связанных с реформированием

пенсионной системы, не обеспеченные доходами обязательства составят

дополнительно 4,2 трлн рублей. Возникает резонный вопрос – что это, если не кризис? По крайней мере,

именно к нему могут привести риски серьезной несбалансированности

бюджета. Власти же, предпочитая использовать более мягкую риторику

(вообще исключив слово «кризис» из своего лексикона), тем не менее,

активно проводят именно антикризисную политику. Точнее – судорожно

«затыкают дыры», пытаясь найти недостающие деньги. Из последних таких

мер стоит отметить требование к четырем естественным монополиям: «Газпрому», «РЖД», «Транснефти» и «Россетям»

о серьезном снижении расходов. По плану властей, госкомпании должны

ежегодно (в период с 2013 по 2017 год) сокращать капитальные и

операционные расходы на 10% по отношению к итогам 2012 года. 3. Пенсионная система разваливается Сюда же можно отнести и затеянную экспроприацию (если называть вещи

своими именами) пенсионных накоплений граждан, в попытках справиться с

дефицитом бюджета Пенсионного фонда. Фактически, это поставило

пенсионную реформу на грань провала, что, безусловно, может служить

дополнительным системным риском возникновения финансового кризиса. Е-xecutive.ru уже публиковал обзор состояния пенсионной системы.

Приведем некоторые факты из этой публикации: Объем доходов бюджета ПФР в

2014 году сейчас планируется на уровне 6,6 трлн рублей – это на 290

млрд меньше, чем в действующем бюджете на 20134-2015 годы. В том числе

на 322 млрд уменьшится трансферт из федерального бюджета, хотя его

расходы снизятся всего на 39 млрд. Соответственно, вместо профицита в

172 млрд рублей в бюджете ПФР образуется дефицит в 81 млрд,

финансировать который планируется за счет снижения размера остатков на

счетах фонда. Финансисты, корректирующие сейчас бюджет ПФР, исходят из обновленного

прогноза Минэкономразвития, согласно которому рост фонда заработной

платы в ближайшие годы будет медленнее, чем ожидалось ранее: он

увеличится на 9% (а не на 11%) в 2014 году, на 8% в 2015-ом и на 8,5% в

2016-ом. При этом расходы на выплату пенсий в 2014 году предполагается

увеличить на 9,9%, в 2015 – на 5% и в 2016 – на 6,7%, а количество

пенсионеров у нас расчет примерно на 400 тыс. человек в год. Правда,

вполне возможно, что уже с 2015 года какой-то части граждан, достигших

пенсионного возраста, пенсия будет не положена, поскольку именно с этого

времени предполагается увеличить минимальный трудовой стаж с пяти до 15

лет. 4. В банковской системе обнаружены слабые звенья Безусловно, свою долю негатива в «общий котел» добавила и агрессивная политика нулевой терпимости Банка России в отношении кредитных организаций-нарушителей. Эльвира Набиуллина

однозначно дала понять, что последние отзывы лицензий у банков – не

«показательная порка», но новые правила игры на рынке. Проблема лишь в

том, что подобные крайние меры уже привели к зарождению панических

настроений у населения. Если после отзыва лицензии у банка «Пушкино» широко обсуждалось лишь воровство его руководства, то случай с «Мастер-банком» заставил многих наших сограждан заговорить уже о банковском кризисе.

«Сарафанное радио» привело к тому, что вкладчики начали забирать деньги

из банков. Эта тенденция пока не подтверждена официальной статистикой

регулятора, но на нее в приватных беседах жалуются представители многих

мелких (в первую очередь, региональных) кредитных организаций.

Одновременно начались проблемы и на рынке межбанковского кредитования,

вылившиеся в рост ставок и сокращение лимитов для банков третьего

эшелона. То есть, запущена своеобразная цепная реакция, которая приведет

к исчезновению с рынка целого ряда кредитных организаций, лишь усилив

кризис доверия населения к банковской системе. 5. Фондовый рынок нервничает Весь этот негативный фон не мог не отразиться на поведении биржевых

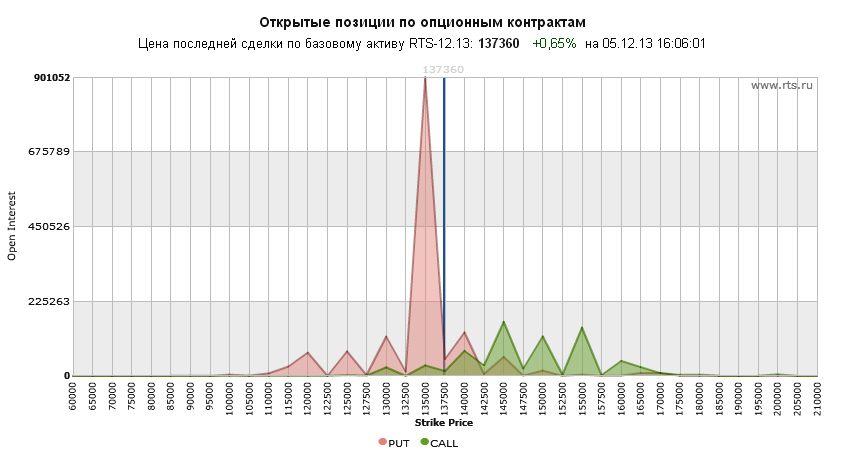

индексов. Наиболее показательна ситуация на рынке деривативов (см.

график). На секции ФОРТС была сформирована позиция, открытая в расчете

на довольно резкое снижение рынка (падение индекса РТС). Причем, объем

этой позиции, довольно быстро набравшей большое число последователей,

составляет порядка 65% объема рынка в целом. Дополнительная интрига

состоит в том, что открыта позиция была еще в сентябре – до того, как

достоянием общественности стали все выше перечисленные факторы. В

отличие от первых четырех трендов, уже не первую неделю находящихся в

медийном пространстве, этот тренд (который, заметим, нельзя считать

системным риском) пока не получил огласки. Рассмотрим его подробнее.

Чтоб посмотреть график RTS, кликните по нему. «Скопление большой позиции в путах на индекс РТС на опционном рынке следствие нескольких факторов, – считает аналитик компании MFX BrokerСергей Некрасов, -–

Во-первых, общее количество открытого интереса в путах на 2 декабря

2013 года составляет 1 432362 контракта против 664 848 контрактов в

коллах, что говорит о перевесе медвежьих позиций над бычьими в 2,15

раза. В течение ноября индекс РТС снизился на 4,85%, что как раз говорит

о спекулятивной атаке предпринятой рядом инвесторов на падающем рынке.

Во-вторых, формирование основного объема (880 274 контракта в путах со

страйком 135 000 по РТС) был сформирован достаточно давно со страйком,

цена которого находилась далеко от рыночной цены. Это говорит о

формировании позиции, хеджирующей крупные длинные позиции. В противном

случае (в случае спекулятивной атаки) использовалась бы стратегия

покупки «медвежьего» спреда, что могло бы снизить риск и увеличить

потенциал прибыли в данном случае. Но, исходя из открытых позиций, в

которых не видно использование опционной комбинации, можно сделать

вывод, что основной объем путов использовался все же для хеджирования

портфеля с положительной дельтой (длинными позициями по акциям)».  «Эта позиция существует уже с конца сентября 2013 года, – констатирует, начальник отдела производных финансовых инструментов «Брокерского дома «Открытие» Антон Плясунов, – Наиболее

вероятно, что это хеджирующая позиция, возможно для перекрытия риска по

внебиржевым позициям. Участники рынка не всегда заключают сделки на

бирже, часто – это внебиржевые контракты, при определенных

обстоятельствах их удобно застраховать открытием соответствующих (не

всегда один в один) контрактов на бирже. В таком случае эта позиция сама

по себе ничего не означает, потому что мы не видим «второй ноги» – той

части, которая заключена на внебиржевом рынке. Не думаю, что это

спекуляция – позиция была открыта довольно быстро за три - четыре захода

почти на весь объем. Это характерно как раз для хеджирования.

Спекулянт, скорее всего, набирал бы позицию постепенно. Конечно,

исполнение или не исполнение этих опционов само по себе принесет кому-то

большую прибыль, а противоположной стороне убыток, но наличие второй

симметричной «ноги», скорее всего, сделает результат близким к нулю,

поэтому, несмотря на довольно большой объем ничего необычного мы не

наблюдаем.Никаких признаков манипуляций здесь также не видно.

Распространенные рассуждения о том, участник рынка с такой позицией

может попытаться толкать рынок вниз с целью исполнения опционов «в

деньгах» - обычно не верны. Объем операций с фьючерсами, который для

этого потребовался бы, на порядок превышает объем самой опционной

позиции и потенциальные убытки или прибыли по ней, поэтому вряд ли можно

говорить о манипуляциях». «Эта позиция существует уже с конца сентября 2013 года, – констатирует, начальник отдела производных финансовых инструментов «Брокерского дома «Открытие» Антон Плясунов, – Наиболее

вероятно, что это хеджирующая позиция, возможно для перекрытия риска по

внебиржевым позициям. Участники рынка не всегда заключают сделки на

бирже, часто – это внебиржевые контракты, при определенных

обстоятельствах их удобно застраховать открытием соответствующих (не

всегда один в один) контрактов на бирже. В таком случае эта позиция сама

по себе ничего не означает, потому что мы не видим «второй ноги» – той

части, которая заключена на внебиржевом рынке. Не думаю, что это

спекуляция – позиция была открыта довольно быстро за три - четыре захода

почти на весь объем. Это характерно как раз для хеджирования.

Спекулянт, скорее всего, набирал бы позицию постепенно. Конечно,

исполнение или не исполнение этих опционов само по себе принесет кому-то

большую прибыль, а противоположной стороне убыток, но наличие второй

симметричной «ноги», скорее всего, сделает результат близким к нулю,

поэтому, несмотря на довольно большой объем ничего необычного мы не

наблюдаем.Никаких признаков манипуляций здесь также не видно.

Распространенные рассуждения о том, участник рынка с такой позицией

может попытаться толкать рынок вниз с целью исполнения опционов «в

деньгах» - обычно не верны. Объем операций с фьючерсами, который для

этого потребовался бы, на порядок превышает объем самой опционной

позиции и потенциальные убытки или прибыли по ней, поэтому вряд ли можно

говорить о манипуляциях».

То есть, аналитики утверждают, что данная позиция на рынке

деривативов не является спекулятивной сделкой или попыткой

манипулирования рынком, а представляет собой лишь хедж, пусть и в

достаточно крупном объеме. Однако сам факт появления подобной позиции,

пусть и в целях хеджирования, свидетельствует о том, что некоторые

крупные игроки отнюдь не исключают ощутимого падения биржевых индексов.

Тем более что ряд экспертов считает, что в сложившихся условиях нельзя

исключать и вероятности прямой игры на понижение. «Вариантов могло быть несколько, – рассуждает Сергей Сосульников,

аналитик по производным финансовым инструментам, управляющей компании

«Альфа-Капитал», – Скорее всего, позиция была сформирована крупным

игроком, который планирует сыграть на снижение в преддверии негативного

макро-фона. Негатив мог (и может) ожидаться, как с точки зрения

нагнетающихся туч над российской экономикой, так и над общим снижением

темпов роста на фондовых рынках на фоне ожиданий декабрьской встречи

ФМС. При этом, так как на «открытый интерес» смотрят все опционные

игроки, поэтому у позиции появились последователи. Действительно, 18 сентября 2013 года после экспирации сентябрьских

контрактов число открытых позиций по декабрьским путам выросло на 361

964 штуки (!). При этом в сентябрьских контрактах на этом и соседних

страйках такой концентрации не наблюдалось. В момент открытия цены путов

подскочили, то есть позиция открывалась именно на покупку путов. На

момент покупки путы были «вне денег», проще говоря – достаточно

дешевыми, чтобы покупка была интересной. Дальше позиция постепенно

набирала обороты и (или) последователей, которые также покупали эти

недорогие контракты. Теперь индексу достаточно снизиться до уровня 1350 пунктов к 16

декабря, чтобы опцион погасился с положительной выплатой, при этом в

прибыль позиция выходит примерно в районе 1300 пунктов (то есть здесь

выплата по опционам окупает затраты на его покупку)». Таким образом, фондовый рынок, как довольно чуткий индикатор

настроений инвесторов, еще в сентябре начал готовиться к возможным

проблемам в экономике. На момент подготовки этого материала значение

индекса РТС составляло 1374 пункта, при том, что в сентябре, в момент

открытия интересующей нас позиции, он превышал 1400 пунктов. Всего лишь

через неделю мы сможем убедиться в том, насколько точными окажутся

биржевые прогнозы. E-xecutive.ru

|

Главная

Главная  Каталог статей

Каталог статей Регистрация

Регистрация Вход

Вход